新用戶登錄后自動創建賬號

登錄

11月25日,同程藝龍發布的第三季度財報顯示,該公司當期營收20.62億元,同比增長22.3%,經調整凈利為4.19億元,同比增長33.2%,經調整EBITDA達5.47億元,同比增加27.7%。

至此,三大上市OTA平臺攜程、同程藝龍、途牛的三季度財報數據已悉數出爐。三家企業的最新業績可謂是喜憂參半,其中攜程與同程藝龍營收、凈利實現雙增長,而途牛則出現的增收不增利的景象。

據Analysys易觀數據顯示,在線旅游市場逐漸向頭部勢力聚集,“馬太效應”明顯。此外,有分析稱途牛已逐漸跌出OTA一線陣營。

近年來,隨著線上流量紅利的消失以及消費品質的升級,OTA平臺不斷向線下發展探索,并以自己的方式拓展線下渠道,但業內人士表示,線下渠道的擴展致使平臺運營成本大幅增加,導致有OTA平臺出現虧損。

業內人士表示,中國在線旅游市場規模增速在持續放緩,此外,受到“提直降代”(指提升機票直銷、降低代理分銷)的影響,在線旅游平臺在機票業務中的營收受到較大影響。那么,未來在線旅游能否找到下一個盈利點?

平臺現“馬太效應”,途牛掉隊明顯

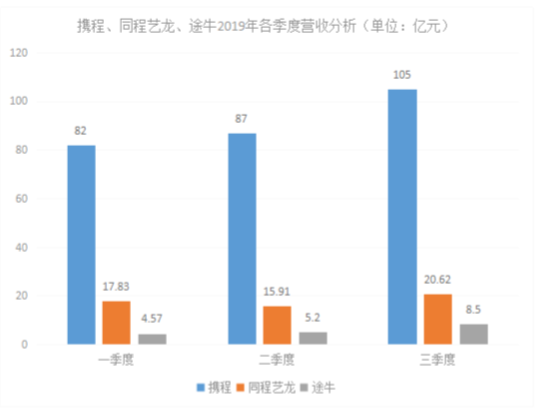

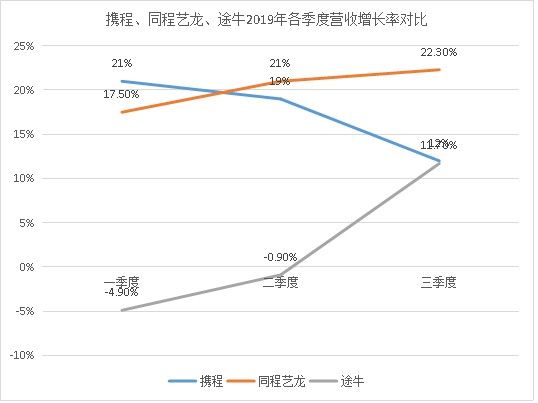

從三季度的營收情況來看,今年OTA三大平臺都實現了增長。其中,攜程三季度收入為105億元,同比增長12%;途牛凈營收為8.5億元,同比增長11.7%;同程藝龍營收20.62億元,同比增長22.3%。而從各平臺在2019年前三季度的營收可以看出,攜程的季度營收穩定增長,增速略有減緩;同程藝龍的營收也表現出增長態勢,且同比增速逐季上升;途牛的表現則相對差強人意,前兩季營收均同比下滑,直至三季度才實現了2019年以來首季增長。

從凈利潤指標來看,第三季度,攜程與同程藝龍均呈現出增長態勢,攜程凈利潤為7.93億元,2018年同期凈虧損11億元;同程藝龍經調整凈利為4.19億元,同比增長33.2%。而途牛則由盈轉虧,在三季度凈虧損1260萬元,去年同期凈利潤為2800萬元。

追溯以往財報數據顯示,途牛已進入持續虧損狀態,今年第一季度,途牛凈虧損1.48億元,同比擴大107%;第二季度,凈虧損為1.672億元,同比擴大了102%。

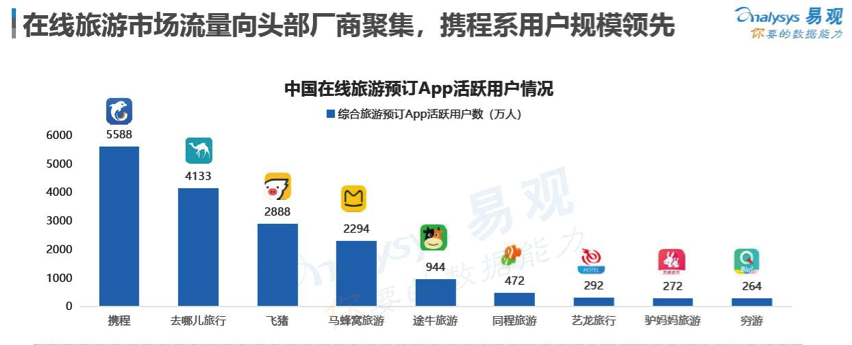

業內人士表示,此前,OTA第一陣營為攜程、去哪兒和途牛。然而,隨著同程旅游和藝龍的合并,飛豬、美團酒旅的快速崛起,途牛的市場份額不斷萎縮,已逐漸跌出OTA一線陣營。

據Analysys易觀數據顯示,2018年中國在線旅游市場廠商份額情況顯示,攜程、去哪兒、飛豬旅行、同程藝龍的市場份額分別為35.9%、17%、14.3%、4.5%,依次排名前四位。

Analysys易觀分析認為,隨著旅游數字用戶流量紅利趨于穩定,在線旅游市場逐漸向頭部勢力聚集,OTA企業將加速品質化服務升級,優化用戶旅游體驗。據易觀千帆數據,2019年9月在線旅游APP活躍用戶排名中,攜程+去哪兒網、飛豬、馬蜂窩分別排名前三位,而途牛旅游活躍用戶數則不足千萬。

在線旅游市場滲透率未過半,OTA平臺持續向下擴張

自2015年開始,線下實體門店成為在線旅游平臺的轉型方向之一,各大OTA平臺均推出了自家的線下“打法”,開啟了線下擴張。

網經社電子商務研究中心生活服務電商分析師陳禮騰表示,線下流量的想象空間和交易場景是吸引各在線旅游平臺入局的理由:一是擴大營收渠道;二是完成線上向線下導流、以用戶到店來實現場景化體驗。

截至2018年底,攜程系的攜程、旅游百事通和去哪兒的門店數量超過7000家,其中攜程的品牌門店超過1000家;驢媽媽也在加緊布局線下門店,截至去年門店有近800家。除了資本帶動,攜程和驢媽媽還采用了加盟模式(驢媽媽屬于品牌授權)。

途牛和同程走的都是直營路線。同程自2015年開始直營門店探索,截至去年門店數量已有126家。而途牛近年來一直不斷加強對直營門店和地接社的投入,截至2019年3月底,途牛已擁有超530家直營門店,31家自營地接社。

業內人士表示,線上滲透率不高,是在線旅游平臺赴線下開店的另一原因。2018年,在線旅游市場滲透率再次提升至36.9%,創下歷史新高,且未來也有逐步提升的趨勢,但就目前的形勢來看,超過60%的游客仍選擇線下預定旅游產品。

此外,業內有觀點稱,線下擴張導致OTA平臺的運營成本在上漲,只是有OTA出現了虧損。以途牛為例,2019年第三季度,其銷售與市場營銷費用為2.4億元,同比增長14.5%。費用上升主要是由于門市擴張相關費用的增加。

對此,陳禮騰表示:“線上流量紅利的消失以及消費品質的升級,使得向線下發展成為OTA平臺的重要探索,開拓新市場出現虧損在所難免,這與平臺線下擴張的方式也有一定的關系。”

在線旅游市場規模增速放緩,進一步升級成趨勢

根據艾媒咨詢數據顯示,2018年在線旅游用戶規模已達到3.57億,相較于2013年增長了1.25億用戶,預期2019年在線旅游用戶規模將達到3.85億人,但年增長率將下滑至7.8%。

此外,中國在線旅游交易規模增速自2017年開始放緩,根據易觀發布的《中國在線旅游市場年度綜合分析2019》顯示,中國在線旅游交易規模增速2016年最高,超過50%,而2018年僅為9.3%,增速首次低于兩位數。

陳禮騰認為,在線旅游交易規模增速放緩一方面是因為在線旅游市場規模已經達到一定體量,另一方面,機票市場受到航司“提直降代”以及捆綁銷售的影響,在線旅游平臺在機票業務中的營收受到較大影響,傳統的代理銷售已不能滿足平臺的發展及用戶消費需求。

記者了解到,自從2016年“提直降代”政策實施以來,2018年4月推出的“禁止第三方平臺”選座已上了一道“緊箍咒”,兩個月后,民航局發布退改簽新規,其中特別對OTA提出要求稱,該類主體要嚴格執行航空公司退改簽收費標準。

除此之外,在線旅游廠商還要面對消費者維權帶來的信任考驗。消協頻頻發布在線旅游平臺涉嫌互聯網消費捆綁搭售與大數據殺熟行為。

陳禮騰表示,隨著大數據、人工智能等技術的不斷發展以及消費者需求不斷升級,在線旅游業的進一步升級已是大勢所趨。陳禮騰建議稱,在線旅游平臺須從獲取新用戶轉為提升用戶黏性,促進旅游用戶消費,合規化的背景下,OTA平臺明確規范、堅守底線,專注于產品與用戶服務質量的提升。除了機票業務,未來OTA的盈利點可以更多從住宿酒店、度假、內容生產等方面推進。

*本文來源:藍鯨財經,作者:齊智穎,原標題:《OTA巨頭Q3業績喜憂參半,途牛掉隊明顯或跌出一線陣營》。