新用戶登錄后自動創建賬號

登錄

攜程素有“OTA之王”美譽。而全球在線旅游市場中,攜程GMV雖連續稱雄,論收入、凈利潤、市值規模,同行卻遠甚于攜程。當去哪兒、藝龍歸屬攜程,阿里巴巴在布局,美團悄然崛起,國內OTA再度形成三大陣營。

研讀攜程財務數據,發現其中藏有很多不易察覺的“秘密”。多年豪購后,攜程形成巨額商譽和無形資產,拉低了資產回報率。攜程研發費用和收入比明顯超過頭部互聯網企業和同行,在這背后,是公司金融服務收入或超過商旅,成為第四大收入來源。

全球化是攜程重要戰略,百億買天巡、持股MakeMyTrip近五成,是其重要布局。超11億人口的印度,或是攜程海外戰略的突破點。Expedia重金投資藝龍最終鎩羽而歸,攜程出海和老對手正面硬剛,能否逆襲,短期內難見分曉。

攜程(09961.HK/TCOM.O)4月19日于港交所主板掛牌。這是近18年后,攜程再登資本市場。

攜程二次上市首日漲4.55%,至5月6日收市,漲至306港元/股,共14個交易日累計漲幅為14%,表現尚可。

包括攜程在內的國內首批OTA(在線旅游平臺),均創立于20世紀90年代末,和騰訊(00700.HK)、阿里巴巴(BABA.N/09988.HK)、新浪(SINA.O)、網易(NTES.O/09999.HK)等同屬互聯網行業“骨灰級”玩家。2003年12月,攜程率先登陸納斯達克;2004年10月底,藝龍(LONG.O)上市,OTA“雙雄”在美股繼續對壘。

隨后有近10年空窗期,國內OTA未有新成員登陸資本市場。此后,去哪兒(QUNR.O)于2013年11月、途牛(TOUR.O)于2014年5月相繼上市。如此,納斯達克一度有4家中國OTA公司。

在資本推動下,OTA競爭激烈,攜程創始人梁建章2013年回歸,帶領員工“二次創業”,最終,去哪兒大股東百度(BIDU.O/09888.HK)與攜程化干戈為玉帛,去哪兒納入攜程系。后攜程又作為重要的買方財團,參與私有化藝龍。OTA上市公司再次變成2家。

OTA另一個重要玩家是創立于蘇州的同程,在萬達集團、騰訊、攜程支持下做大,后與藝龍合并,2018年11月,同程藝龍(00780.HK)登陸港交所,攜程是其最大股東。

攜程的大股東百度3月26日掛牌港交所,不到一個月,攜程也加入回歸港股陣營。

上漲3300%,在線旅游“最靚的仔”

從2019年11月開始,以阿里巴巴為代表,在納斯達克、紐交所掛牌的中概股陸續回歸港交所。2021年3月,百度、嗶哩嗶哩(BILI.O/09626.HK)先后掛牌,4月的攜程是最新一家。

截至4月25日,于美國上市的中概股,共有9家公司上市后股價相對發行價累計上漲超過10倍,攜程以33.43倍漲幅排在第六位(圖1),處于漲幅第二陣營。網易則是唯一百倍股,百度漲幅為80.83倍。

中概股漲幅TOP9,百度、網易、新東方(EDU.N/09901.HK)、華住(HTHT.O/01179.HK)、百濟神州(BGNE.O/06160.HK),加上攜程,先后在港交所完成二次上市,它們也是各自領域的佼佼者。

全球知名OTA公司中,攜程累計漲幅力壓Booking(BKNG.O)、Expedia(EXPE.O)、TripAdvisor(TRIP.O,中文名“貓途鷹”),這三家OTA分別漲2395%、1313%、91%;同樣也超過同程藝龍和途牛,這兩公司分別漲104%,-67%(圖2)。國內旅游概念股,超過10倍漲幅共有3家,即中國中免(601888)、錦江酒店(600754)和曲江文旅(600706),分別漲5435%、3618%、1099%。

國內OTA賽道中,美團(03690.HK)因有“到店、酒旅”業務,規模不可小視,因而被當作半個OTA。阿里巴巴旗下有旅游板塊“飛豬”品牌,OTA新貴與老牌勁旅攜程、同程藝龍一起會聚香江。長期虧損的途牛,還在納斯達克堅守。

攜程有四大品牌打天下,“攜程”、“去哪兒”主要針對國內用戶;對全球用戶則是“Trip.com(攜程國際版)”和“Skyscanner(天巡)”。在業內,攜程亦有“OTA之王”美譽,其含金量又如何?

GMV持續領先,“OTA王”還缺硬核指標

根據易觀報告,以商品交易總額(GMV)統計,攜程在國內的領先優勢很明顯。2019年,中國前五大OTA市占率為21.5%,攜程市占率為13.7%,超過第二至四名市占率總和(7.9%)。

攜程2020年GMV共計3950億元,和2019年的8650億元相比,減少超過54%,腰斬不止。如果不是新冠疫情,攜程多年前提出的要在2020年完成萬億元GMV的目標應該能實現。

Fastdata發布的《2020年中國在線旅游行業報告》顯示,以GMV統計,攜程旅行全年市場份額約40.7%,美團為18.9%,去哪兒為17.5%,同程為12.9%(圖3)。攜程旅行+去哪兒,市場份額為58.2%,是美團三倍多。

而在全球市場,2019年,前五大OTA市占率為7%,攜程以2.3%市占率力壓對手,依舊排名第一。歐美國家新冠肺炎波及面更廣,OTA生意愈加艱難。全球知名OTA平臺之一Booking ,2020年收入下滑近55%,凈利潤更是雪崩式下滑近99%,Expedia收入下滑57%。不過由此看,Expedia、Booking去年的交易額恐難以超越攜程。

如果按照總交易規模,攜程依舊是“OTA一哥”。然而,對比收入、凈利潤、市值規模,則攜程和“OTA之王”仍有較大距離。

攜程是銷售平臺,其收入主要來自傭金,并有廣告和金服在內的其他收入。2020年公司總收入183億元,同比下滑49%,近乎腰斬。

美團2020年報顯示,其到店、酒店及旅游總收入213億元,雖和2019年的223億元相比,下滑大約4.6%,但到店、酒旅總規模已然超過攜程總收入。需要說明一下,美團未再細分到店、酒旅各自占比。

其次,美團到店、酒旅業務去年實現經營溢利81.81億元,經營利潤率從37.7%提高至38.5%,并成為美團最大利潤來源。美團外賣收入662.65億元,經營溢利只有28.33億元;創新業務及其他272.77億元,經營虧損高達108.55億元。到店酒旅不到外賣收入1/3水平,經營利潤卻是對方大約3倍。

攜程2020年營業利潤-14.23億元,遠遠低于美團到店、酒旅業務的經營利潤。美團到店、酒旅和攜程全業務對比,無論是收入規模還是盈利能力,都超過攜程。美團以高頻(外賣)打低頻(酒旅)的生意模式,2020年總收入實現17%增長,顯示美團作為一個超級平臺,業務韌性十足,抗風險能力更強。

業內也有OTA“三國殺”之說,攜程系、美團外,第三極是阿里旅行(飛豬),其營收數據未單獨披露。從交易規模看,阿里旅行年度收入在阿里巴巴近5000億元總收入大盤子中,基本可以忽略。

按照交易規模,攜程最近三年(2018-2020年)分別為7250億元、8650億元、3950億元(圖4),蟬聯OTA全球最大平臺。但收入、利潤規模和海外OTA巨頭相比,攜程依舊處于下風。

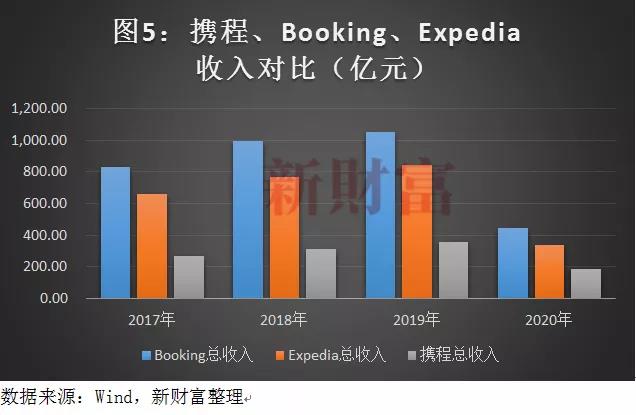

Expedia公司2017至2019年分別實現收入657億元、770億元、842億元;凈利潤24.7億元、27.86億元、39.42億元。2020年Expedia收入在下滑57%情況下,仍有339億元規模(圖5),明顯超過攜程,但利潤規模二者不同年份互有高低。

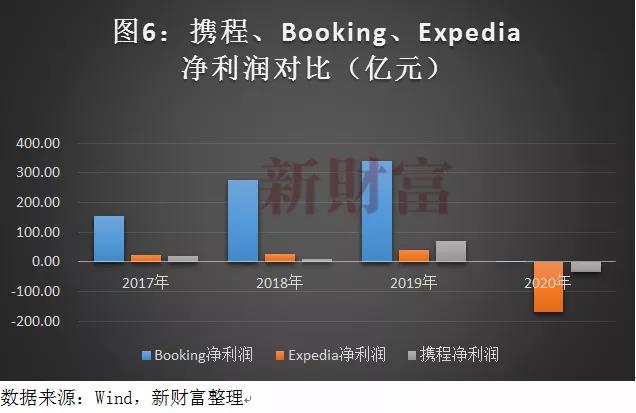

另一個全球OTA巨頭Booking,2017至2019年收入829億元、997億元、1051億元;利潤152億元、274億元、339億元。去年Booking收入下滑55%,達到443億元,并實現凈利潤3.85億元。

Expedia收入力壓攜程,Booking則是收入和凈利潤“雙殺”攜程,且規模長期是攜程3倍左右(圖6)。換言之,攜程引以為傲的交易總額多年蟬聯第一,而Expedia、Booking則有更高的變現率和利潤規模。

2019年,攜程GMV為8650億元,在全球市場以2.3%占據第一,第二、第三名的市場份額分別是1.9%、1.7%,不出意外應該是Booking、Expedia。即這兩家公司GMV大約為7146億元、6394億元,對應2019年各自營業收入1052億元、842億元。

海外OTA兩強也有更高變現率,分別達到14.58%、13.17%。攜程2019年變現率3.7%,Booking、Expedia變現率大約為攜程的3.94倍、3.57倍。

按照市值規模,截至4月18日,Booking、Expedia市值分別為1015億美元、250億美元,領先攜程、美團到店酒旅業務分部。如果對應攜程4月18日的市銷率(8.13倍),則美團到店酒旅業務以去年213億元收入規模,市值也有264億美元,力壓攜程的約220億美元市值。

攜程想要成為真正的“OTA之王”,需要在GMV之外,在收入、利潤規模上取得突破,市值增長則是水到渠成。

市值增加883億,總投資690億

攜程在招股書中將公司重要發展階段分為:創業(1999年)、IPO(2003年)、收購去哪兒+(2015年)、收購天巡(2016年)、推出Trip.com(2017年)、升級為攜程集團(2019年)。

若從投資角度看攜程,則可以2010年為界,分為兩個階段。2004-2009年,攜程投資活動現金凈額總計大約18億元,只能說試水。隨后的2010-2020年,攜程投資總額增加至772億元,投資強度很高(圖7),歷史總投資金近800億元。

不像騰訊、阿里巴巴這些頭部CVC收購時四處撒網,攜程選擇投資標的,目標非常純粹,聚焦于旅游產業鏈公司,且在境內和境外資產都有大手筆。

攜程在境內投資的重要公司,有去哪兒、同程藝龍、途牛、首旅酒店(600258)、華住、東方航空(600115)、途家。攜程投資首旅,因為攜程曾是如家酒店重要股東,后如家與首旅合并,攜程得以持股首旅。攜程在境外投資主要有天巡、MakeMyTrip(MMYT.O)、貓途鷹。

從產業鏈看,東方航空、首旅酒店、華住、途家屬于上游資源方,和攜程兩大主營業務交通預訂(機票)、住宿預訂有關,其他標的多是渠道方。攜程雖為全球OTA第一,在平臺渠道上投資更多,優質資源可以繼續通過其他平臺分發給消費者。

對攜程具有較大意義的投資,國內項目當屬去哪兒、藝龍、同程;藉此,攜程一舉結束了OTA持續多年的混戰。境外項目是天巡和MakeMyTrip,為攜程出海奠定了基礎。

攜程“拿下”去哪兒共分三步。2015年10月,通過增發普通股與百度換股,獲得去哪兒總投票權45%。作為對價,百度獲得攜程新發行的1248萬股普通股,百度持有攜程股權占比一度高達26.63%。

2015年12月,攜程向去哪兒員工持股機構發行普通股,置換去哪兒B類普通股,并自2015年12月31日起合并去哪兒財務報表。在2016年開工的第一天(1月4日),去哪兒創始人莊辰超宣布卸任CEO、董事職務。2016年10月,攜程加入去哪兒私有化交易的買方財團,2017年2月私有化交易完成后,攜程將所持股份轉入全資控股去哪兒的實體中。至此,曾經與攜程血戰數年的去哪兒退市,完全納入攜程系。

攜程先后參與藝龍私有化,戰略投資同程。最終同程和藝龍合并,并于2018年11月在港交所上市。攜程持有同程藝龍5.6億股,股比為26.98%,是最大股東;騰訊持股比為22.93%,為第二大股東;同程原創始股東團隊和原投資機構華僑城系,各自持股10%左右,其股權呈現“分散式集中”,故無實際控制人。

具有國際視野的梁建章,目光更遠。

2016年12月,攜程收購總部位于英國愛丁堡的搜索旅行網站天巡幾乎所有股權,總作價14億英鎊(12億英鎊和攜程股份)。

攜程另一項重大海外收購發生在印度。2016年1月,攜程通過可轉債向印度最大在線旅游公司MakeMyTrip投資1.8億美元。2019年8月,攜程和騰訊大股東Naspers達成交易,向Naspers發行新股份,換取其MakeMyTrip股權,最終持MakeMyTrip股比為49%,雖是大股東,但沒有控股。

作為對價,Naspers持有攜程411萬股普通股,持股比例為5.59%。MakeMyTrip現在沒有和攜程并表,但攜程持股已經接近五成,謀求控制是應有之義,或許在等待合適時機。

從2004年至2020年,攜程用于投資的現金流共計約790億元,接近800億元。不過攜程投資并非均勻分布,2013年前,其投資趨于謹慎,最多一年不過40億元左右,隨后投資保持著較高的強度,2016-2018年分別投出198億元、152億元、141億元,2014年接近百億元。

2014至2020年,攜程投資總金額690億元,這也是梁建章“二次回歸”的8年。可供參考的數字是,2014年末,攜程市值為64億美元,至2020年末,市值升至為202億美元,凈增加136美元(883億元),即增加2.13倍。而其投資總金額690億元(按照最新匯率折算,106億美元),大約等于攜程市值增量的8成。

攜程投資的上市公司中,有兩家國企,即持股15.29%的首旅酒店、持股2.84%的東方航空。

2016年4月,東方航空和攜程戰略合作,攜程通過旗下上海勵程注資30億元,獲得東方航空新股約4.66億股,并有機會增持東航至最多10%,任命一名董事。多年來,攜程未減持東航一股,也沒有增持。

至去年底,東航資產價值21.81億元,和2019年末的27.07億元相比,攜程計入東航投資損失5.26億元。因為疫情,首旅酒店也是多年來首次遭遇虧損,去年預虧3.98億元,攜程將有6600萬元投資損失。

攜程參股的兩家OTA,得失參半。同城藝龍去年盈利3.28億元,上市后累計漲幅為92%,攜程賬面浮盈更高。攜程和同程藝龍每年還有大額關聯交易。

2019年,攜程收到同程藝龍傭金2.17億元,同時支付給對方傭金5.79億元,“逆差”3.62億元。2020年,同程藝龍再次獲得“順差”1.73億元。雙方主要銷售彼此的酒店庫存,攜程在中高端酒店有優勢,和同程藝龍的中端以及以下酒店形成互補。

途牛上市前,攜程以發行價9美元向途牛火線投資1500萬美元,并有一名董事席位。2014年12月,途牛向弘毅、京東、攜程等增發價值1.48億美元新股,攜程投資1500萬美元,每ADS作價12.06美元。

攜程依然有代表出任途牛董事,應未減持股票。途牛至4月25日股價為3.01美元,攜程兩次投資3000萬美元,持股總數為291萬股,持股市值約870萬美元,則浮虧約71%。

途牛曾經的第二大股東京東,去年已經拋售完股份,凱撒集團接盤。攜程和京東達成戰略合作,京東擬參與凱撒旅業定增。海航系同時是途牛大股東和凱撒旅業第二大股東,且海航集團進行破產重組。凱撒系、京東、攜程、海航等各方,或有進一步資本整合的可能。攜程前后投資途牛3000萬美元,浮虧率更高,但凈虧損額卻有限,進退也從容。

攜程參股的MakeMyTrip這部分資產,2018年用公允法處理,2019年、2020年用權益法處理,價值分別為18.02億元、84.62億元、56.94億元。

這種變化又和攜程持股MakeMyTrip大幅提升有關;2019年前,攜程持股比例為10%左右,現提高至大約49%。因為會計處理方法的變化,也加大攜程凈利潤的波動,2016、2020年,攜程都錄得虧損。

商譽壓頂,拉低資產回報率

攜程集團現四大品牌中,“攜程旅行”和“去哪兒”主要面對國內用戶,天巡和Trip.com面對全球用戶(海外用戶為主),形成“2+2”格局。

去哪兒和天巡品牌來自于戰略并購。攜程通過戰略并購,收編強勁對手,做大規模,與此同時,形成巨額商譽。

2015年末,攜程“商譽以及無形資產”劇增至567億元,比2014年末的25.6億元凈增加531億元。互聯網公司大都是輕資產運營,去哪兒2015年底凈資產大約12億元左右,攜程2015年商譽和無形資產增加531億元,主要來自去哪兒。攜程招股書中提及,此例帶來商譽436億元以及99億元無形資產。

2016年,攜程收購天巡,再次形成95億元商譽和31億元無形資產。2016年末,攜程商譽及無形資產總額增加至699億元。隨后幾年,商譽及無形資產有小幅增加,至2020年末總額為736億元(圖8)。

2020年,旅游業遭遇重創,去哪兒和天巡兩項重要資產未做減值處理。攜程表示,2018-2020年,通過比較市值法定性評估,商譽或無形資產未確認任何減值費用。攜程同時承認,若運用不同規則判斷,則可能出現另外結果。

巨額商譽在攜程總資產和凈資產中占比極高。2020年底,攜程總資產1872億元,股東權益合計(凈資產)1016億元,則商譽和無形資產規模占比分別為39%、72%。其中,商譽規模為594億元,占總資產比例為32%、58%。這在大型互聯網公司是少見的。比如出手更闊綽的騰訊、阿里巴巴,至2020年末,商譽及無形資產分別為1724億元,3673億元;占總資產的13%、22%,占凈資產之比為22%、34%。

由此帶來的就是,攜程資產回報率被較大稀釋。

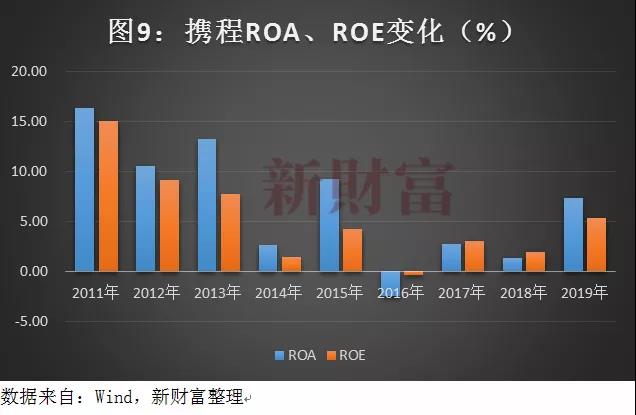

縱向對比,2011-2015年,攜程總資產回報率(ROA)平均為7.54%,凈資產收益率(ROE)平均10.44%。隨后5年(2016-2020年),攜程平均ROA為1.9%,并在2016、2020年為負值,2019年稍微改善,ROA達到5.4%;攜程平均ROE降低至1.15%,同樣和大并購前不可同日而語(圖9)。

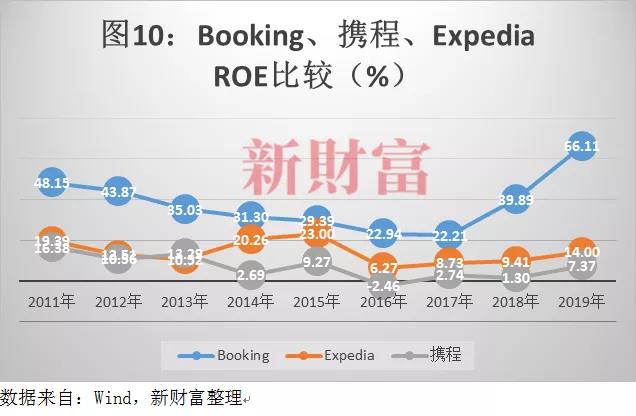

橫向對比OTA同行,Booking過去10年ROA平均為23.78%,過去5年ROA平均為17.98%;ROE過去10年平均為34%,過去5年平均為30.45%。Expedia的資產收益率在2013年前和攜程旗鼓相當,2014年后則明顯優于攜程。Booking則始終大幅領先攜程(圖10)。

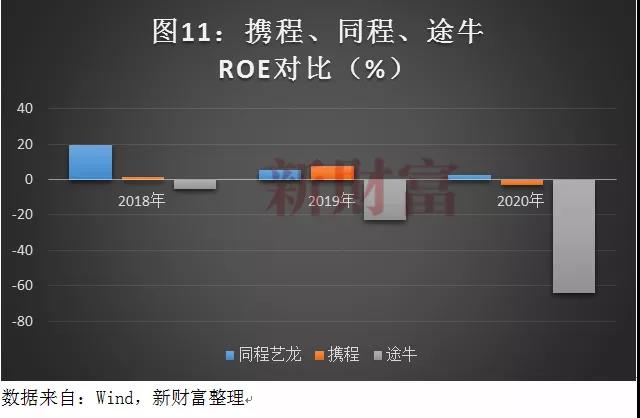

國內OTA中,攜程資產收益率自然要優于途牛,最近3年則弱于同程藝龍。2019年,A股40家旅游概念股,ROE中位數為5.33%,有10家在10%以上,要優于攜程(圖11)。

與去哪兒合并前,即2015年9月30日,攜程市值為89億美元。2015年12月31日,攜程市值為176億美元(已體現去哪兒市值)。至2020年底,攜程市值為202億美元,在這5年期間又收購天巡,但市值僅僅增加26億美元。

如有信奉長期主義的投資者自2015年因為看好攜程,一直堅定持有,5年總收益率不到15%,平均每年為3%,甚至低于較保守的銀行理財收益率或中長期國債收益率。

同期,納指累計漲幅為180%,標普500漲幅也有105%,攜程大大跑輸大盤指數漲幅。

大存大貸,收益率或“倒掛”

最近5年(2016-2020年),攜程經營活動現金流凈額總計大約230億元,籌資活動現金流凈額總計290億元,而投資活動現金流凈額總計約554億元,大于經營和融資活動現金流,呈現“入不敷出”狀態(表1)。

這就使得攜程不斷在市場找錢,用新債還舊債,最近兩年現金處于緊繃狀態。2019、2020年底,攜程流動資產總計680億元、580億元,勉強超過同期流動負債692億元、584億元(表2)。

攜程有息負債高企,每年利息支出不菲,不過因為有大量現金和短期投資,帶來利息收入,因而“大存大貸”現象明顯。

2016-2020年這5年,攜程利息收入總計77.35億元,同期利息支出69.19億元,兩相比較,還略有盈余8.16億元(圖12)。

2020年攜程利息收入21.87億元,對應流動性(現金+短期投資)共429億元,測算其平均收益率為5.09%;去年利息支出17.16億元,對應有息負債(短貸、短貸到期和長貸)共564億元,則平均借貸利率為3.04%。

實際上,攜程債務中有大量可轉債,其利率較低。Wind顯示,攜程存續可轉債還有5筆,總金額31.75億美元,利率從1.25%至2%不等。31.75億美元(折合人民幣208億元),和攜程長期借貸(227億元)基本吻合。上述5筆可轉債,根據各自利率計算,攜程去年需要支付利息4694萬美元(大約3.1億元人民幣),加權平均利率則為1.48%。

如此,攜程短貸等利息支出為14億元,對應短貸337億元規模,就需要付出較高的平均利率,大約4.15%;但即便如此,依舊低于攜程短期流動性的平均利率,大約1個百分點。

攜程現金類投資收益率5%,比投資者買攜程股票的收益率還高2個百分點。

研發投入比遠超同行,金服暗藏實力

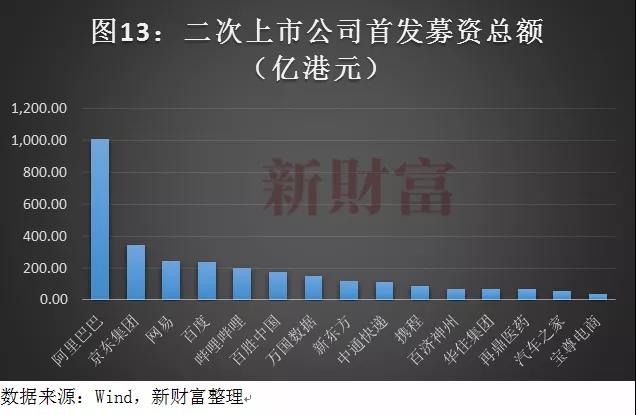

在香港二次上市時,攜程全球發售3164萬股股份,其中,香港發售股份348萬股,國際發售股份2816萬股,另有15%超額配股權;最終發售價確定為每股268港元,未超配行使前募資總額約85億港元(圖13)。

自阿里巴巴掛牌港交所后,二次回港公司已經增加至15家,攜程近85億元募資總額排在第十位。268港元發行價,明顯低于招股價區間上限的333港元。進入4月,攜程美股股價明顯有一波下跌,也影響其定價。

攜程公告顯示,承銷商已經全部行使474.53萬股,每股268港元,則總募資大約98億港元。

按照計劃,攜程募資所得款項凈額約45%用于為拓一站式旅行服務及改善用戶體驗,10%用于一般公司用途、營運資金需求以及潛在的戰略投資及收購,約45%或用于對技術進行投資,攜程計劃增加人工智能(AI)、大數據分析、虛擬現實及云技術的應用。

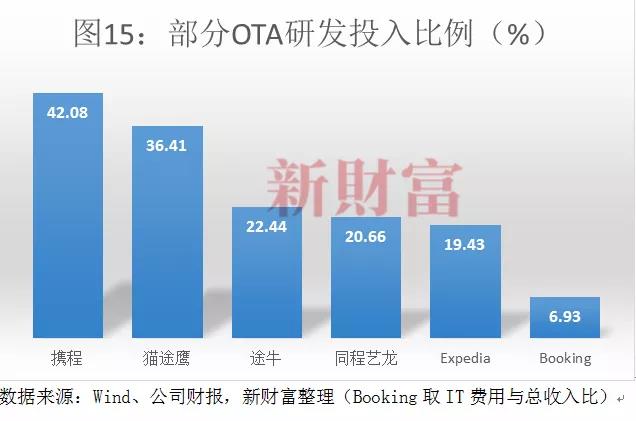

攜程歷年研發費用支出占總收入比例非常高。2018至2020年,其產品研發支出分別為96億元、107億元、77億元,占總收入31%、30%及42%。同期,攜程銷售以及營銷支出占收入比為31%、26%、24%。

國內大型互聯網公司中,阿里巴巴這一比例為8.46%,美團為9.49%;以技術自豪的公司百度,為18.11%;攜程與它們相比遙遙領先(圖14)。去年研發費用總規模上,攜程也超過快手(65億元)和拼多多(69億元)。

與Expedia、Booking、貓途鷹、同程藝龍、途牛同行相比,攜程研發投入占總收入比例也是明顯領先(圖15)。

研發費用何以在攜程收入占比中異常地高?

攜程指出,產品研發支出主要包括公司為維護、監測及管理平臺所產生的開支,及開發生態系統合作伙伴網絡所產生的開支。截至2020年底,攜程和全球480家航司合作,并有超過3萬家合作伙伴。其他公司會將與上下游渠道對接產生的開發費用,歸為銷售費用,而攜程計入研發支出。

同時,這3萬家合作伙伴,也拓寬了攜程收入模式。攜程金融服務主要針對生態系統合作伙伴,即攜程為其提供信用貸款,這就是常見的供應鏈金融。比如就在去年,攜程向參股公司途家民宿提供貸款3.4億元,利息收益為700萬元。

攜程金服和品牌營銷全部被歸于收入的“其他”項,這部分收入2020年下滑幅度最小,且規模達19.31億元,已經接近兩大傳統板塊商旅和度假旅游的總和(21.18億元)。

攜程指出,金融服務在總收入占比在5.5%以下。縱觀其近3年(2018-2020年)財務數據,總收入(310億元、357億元、183億元)的5.5%,分別是17.1億元、19.64億元、10.07億元,任何一年都將超過同期的商旅收入(9.81億元、12.55億元、8.77億元),金服業務從而成為攜程第四大收入來源,堪稱其“隱藏”的實力板塊。

若攜程2020年金服收入17.1億元,則相當于途牛去年總收入4.5億元的3.8倍,且超過國內旅游企業凱撒旅業(000796)去年的總收入16.1億元。

自然,風險也和收益并存。2020年因為疫情,攜程就合作伙伴確認信貸虧損撥備7億元及長期投資減值9.05億元,而2019年分別為1.91億元及2.05億元,變動非常明顯。

另外,研發也成為去年攜程減員的“重災區”。

按照人員結構,攜程產品研發人員2020年底大約1.62萬人,其次是客服人員過萬,銷售市場營銷4000人,管理以及行政人員約3200人。與2019年末的4.43萬總人數相比,因為疫情,攜程去年減員減少近1.1萬人,至3.34萬人,或減員1/4。

而對照攜程2019年末的人員結構,管理以及行政、客服、市場和銷售、產品研發(包含供應商管理和技術支持)分別為4000、12900、5700、21700人,去年分別減少800、2900、1700、5500人,產品研發人員減少近1/4,占公司總減員人數接近一半(圖16)。

2020年3月,攜程發出全員信,高層自愿減薪、除一線外員工不再加薪,而CEO孫潔和董事長梁建章在公司業務沒有恢復至常態則不領薪酬。非常時期有非常之舉,對梁建章來說,不是第一次。

3%股權掌舵公司的秘密:“毒丸計劃”

二次上市前,攜程所有董事和高級職員作為整體,直接持股比例為6.7%,其中,梁建章持股3.1%,范敏持股1.7%,孫潔持股1.5%,這三名高層共計持股6.4%,都出任董事。百度持股11.5%,派出兩名董事。

至于Pzena Investment Management、T.ROWE PRICE ASSOCIATES、MIH Internet SEA Private Limited、摩根士丹利,都持股5%以上(圖17),主要作為財務投資者,未有代表出現在攜程董事會中。百度持股比例一路走低,自然是無控制攜程的想法。公司無實際控制人,梁建章無疑在董事會中有更大話語權。

后“攜程四君子”時代,說梁建章是攜程“司魂”,一點不為過。英文名為Jamse的梁建章曾有兩次隱退經歷,一次是對決去哪兒和藝龍,另一次就是疫情。

但在公司生死攸關之際,攜程“詹姆斯”都責無旁貸,挺身而出。去年3月后,梁建章奔赴全國各地,和資源方(景區、酒店)合作,全年直播帶貨57場,直接貢獻20億元GMV,雖然只有全年GMV不到5%,但老板這么拼,對公司士氣也是巨大鼓舞。

梁建章在公司內部的領袖地位,無人可替。如何保證攜程始終由管理團隊主導,不受“野蠻人”干擾,攜程也有設計。

中概股最早上市的一批公司新浪(SINA.O)、搜狐(SOHU.O)、網易,尚未采用“AB股”架構。網易和搜狐,創始人各自持股比例較高,掌控公司時較少擔心會被收購,而新浪因為股權分散,曾在2005年初被盛大網絡突襲過。盛大在二級市場收集籌碼,一度持股新浪接近20%;最終新浪通過“毒丸計劃”擊退盛大。

攜程也有自己的“毒丸計劃”,全稱是“針對惡意收購的防御計劃”。該計劃于2007年11月通過,主要內容是,如果攜程遭到惡意收購,則除惡意收購人外的所有股東,可獲得以較大折扣購買價值700美元普通股的權利。

防御計劃后經過修訂,若有機構惡意收購20%攜程股權時,則觸發該計劃。一旦實施“毒丸計劃”,野蠻收購者持股將被大大降低,攜程其他股東股比基本不會被稀釋,以確保“管理和戰略的銜接性,最大程度減少潛在的業務中斷”。

攜程幾個重要股東被納入“豁免人士”中,即百度持股不高于27%,Booking持股不高于15%,MIH持股不高于11%。該防御計劃將于2024年8月到期,可以再延長10年。

此計劃最終實施將取決于董事會,誰又在最大程度影響攜程董事會?

目前攜程董事會成員共9人,具體組成是5名董事和4名獨立董事。大股東百度有兩名董事代表,即百度CEO李彥宏和執行副總裁沈抖。攜程管理層有3人出任董事,即執行主席梁建章、副主席兼總裁范敏、CEO孫潔。獨立董事4人是沈南鵬、季琦、李基培(同時擔任副主席)、甘劍平。

沈南鵬、季琦,也是當初攜程“創業四君子”之二,后離開攜程,各自開始新事業。沈南鵬現為紅杉中國的掌門人,季琦則先后帶領如家、漢庭上市,如今是華住集團控制人、CEO。李基培是蘭馨亞洲投資集團的執行董事,甘劍平是啟明創投董事總經理、合伙人,兩人都曾是卡萊爾集團高層。李基培、甘劍平也是老熟人,分別從2000年3月、2002年4月就出任攜程獨立董事,任職和創始人出任董事差不多長時間。

只要得到聯合創始人沈南鵬、季琦的支持,攜程現管理團隊就可以在董事會中主導地位,而沈、季二人支持現有團隊,自盡在不言中。另外,根據攜程章程規定,原四大聯合創始人要有3人出任董事,以及公司CEO也自然成為董事,另一種角度看,基本可以確保攜程原創始團隊在董事會中的控制權。

攜程版“毒丸”,為創始團隊始終掌握主導權,又加了一道保險。攜程看似無實際控制人,實際上以創始團隊為主,而梁建章就是擔任不讓的“司魂”。

對攜程未來規劃中,全球化是梁建章發力的重點,也是攜程能否找到“第二增長曲線”的關鍵。

印度市場能否成為海外“奇兵”?

2019年10月舉行的公司20周年慶,攜程集團啟用新英文名“Trip.com Group Limited.”,證券代碼隨后由“CTRP”變成“TCOM”。攜程同時提出“G2戰略”,即Great Quality(高品質)和Globalization(全球化)。

G2戰略,品質更多體現的是公司價值觀,而全球化才是業務重點。想要在全球獲得突破,攜程面臨的挑戰很大。

2018-2020年,攜程來自大中華區的總收入分別為280.64億元、312.56億元、170.19億元;其他國家收入分別為30.4億元、44.6億元、13.08億元,占總收入比為9.8%、12.5%、7.2%,其中,海外業務收入2020年下滑近七成,高于大中華區的46%降幅。

國內公司先后出海者眾,華為是標桿;其他公司,海外收入占總收入比如果沒有三成左右,則難言勝利。攜程目前海外市場收入占比為7%,但想要達到三成并不難。

攜程海外收入主要來自天巡和Trip.com,二者形成較大協同效應。Trip提供的產品和服務支持20種語言和31種當地貨幣;天巡則支持提供30種語言服務,覆蓋52個國家和地區。天巡為Trip帶來巨大流量,而Trip產品為天巡增加轉化。Trip連續13個季度交易量有三位數增長,是因為原來基數過低。

從收入總規模看,最近3年,攜程海外收入和全球頭部OTA比如Booking、Expedia相差甚遠(圖18)。以2019年為例,Booking、Expedia總收入是攜程海外收入分別大約24倍、19倍。

易觀預測,未來5年(2021-2025年)全球旅游市場年復合增長率為10.6%,遠遠大于2017-2019年的4.6%。至2025年,全球旅游市場總規模達到7.1萬億美元(圖19),折合人民幣大約46億元。

在旅游業非常艱難的2020年,PE和產業資本都在舞動支票薄,或抄底,或繼續補強短板。攜程沒有停止收購步伐,在海外就將小而美的機票預訂服務商Travix拿下。

從行業規律看,當一地人均GDP達到3000美元時,旅游市場出現爆發性需求。2020年,印度GDP為2.6萬億美元,人均GDP在2000美元以下。但作為全球人口第二多的發展中國家,在13億人口大基數下,蘊含著巨大的旅游消費潛力。這也是阿里巴巴、小米集團(01810.HK)等不斷在印度投資的主要原因。印度人均GDP在未來5年若突破3000美元,則攜程早早投資的MakeMyTrip,或有望成為一支“奇兵”。

印度外,東亞和東北亞都是攜程瞄準的區域。攜程CEO孫潔接受采訪時曾表示,要投資并做大亞洲市場,這也是攜程業務增長的自然延伸和擴充。

但攜程同樣要避免“Expedia故事”重演。Expedia從藝龍小股東變身控股股東,一度持股超過六成,血戰攜程,最后還是鎩羽而歸,攜程成為藝龍主要接盤者。印度本地化企業中,是否有后起之秀,對MakeMyTrip形成狙擊?又或者Expedia兵敗中國后,在全球市場會不會牢牢壓制攜程?

MakeMyTrip去年收入75億元,如果并表,則攜程海外收入將增至88億元,占總收入比例就會提高至三成左右,國際化成果出現。

立足當下,國內旅游仍是攜程重點。

在攜程21周年慶上,梁建章宣布“深耕國內、心懷全球”總體戰略,并提出從內容、產品、供應鏈和質量四個方向深耕國內旅游市場等發展目標,指出了攜程2021年的發展方向。

群雄逐鹿10萬億大市場,“聰明的錢”布局更早更久

因為疫情,2020年1月末開始,國內旅游業被按下暫停鍵。國內旅游自2020年5月開始陸續解禁,但出境旅行尚未解凍。文化和旅游部統計結果顯示,2020年國內旅游總收入2.23萬億元,下滑六成左右。

放眼未來,國民消費能力不斷提高,疊加愈發便捷的高質量旅游,新冠病毒疫情恢復后,出游井噴行情不可避免。

國內旅游市場的未來和中產階級群體息息相關。國內中產階級人口預計增長至2025年的6.6億。新富人群發展已達到拐點,并有望拉動旅游需求增長,這與國內一線城市的旅游消費增長軌跡相似。中產階級崛起正持續改變消費模式,且該人群通常對于科技更加熟悉,更愿意在質量服務和體驗上花費更多。游客對小團旅游、自由行、短途旅游、夜游及其他沉浸式體驗的定制需求持續激增。

攜程作為頭部旅游平臺,每年研發投入花費重金,無論是基礎開發還是應用開發,借助人工智能(AI)與大數據分析賦能,能夠通過針對性營銷高效地吸引用戶。機票、酒店、門票單資源都是標準品,而且客單價相對較低,用戶下單時決策周期很短。

對于打包旅游、定制旅游等高客單價產品,產品環節涉及酒店、機票、用車、景點、飲食、簽證、購物等多環節,客戶決策周期較長,因此面對面溝通非常必要。攜程通過開線下加盟店方式,覆蓋三四五線城市,門店數量已經有6000多家。

旅游行業復蘇的另一個重要因素——出境和入境游恢復至常態,這與新冠疫苗接種率密切相關。國內目前已有2億人次接種,每天增加大約600萬人次,接種人群比例逐漸加大。

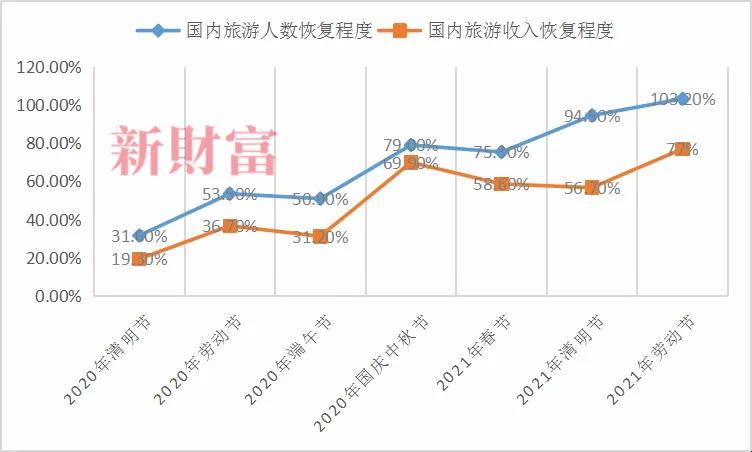

目前,國內疫情雖然有局部反彈,但總的來說已經得到有效控制,國人被壓制的出游需求開始逐步釋放。中金公司數據顯示,和疫情前(2019年)相比,2020年開始的節假日,國內出游人數和收入,呈現逐步復蘇狀態(圖20)。

圖20:國內旅游恢復情況

數據來源:中金公司,新財富整理

文化和旅游部數據中心測算,五一假期,國內出游人次2.3億,恢復至疫情同期的103%;實現旅游收入1132億元,恢復至疫前同期77%。

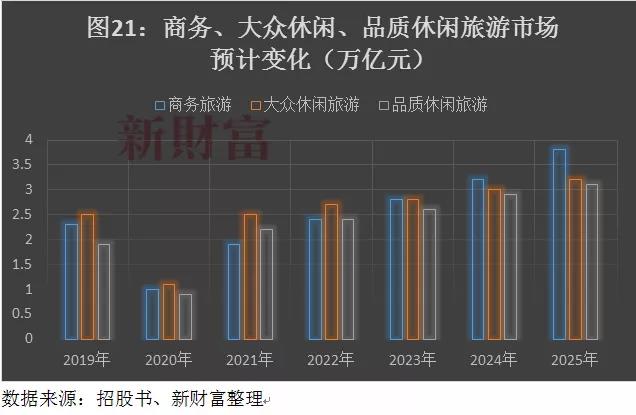

易觀預計,2021-2025年,國內旅游以及入境游市場將保持兩位數增長;其中商務旅游、大眾休閑旅游、品質休閑旅游分別增至3.1、3.2、3.8萬億元,年復合增長率8.5%、5.8%、18.4%(圖21)。中國游客出境游消費支出將在2025年達到6579億元,加上國內市場,就是超過10.7萬億的大市場。

二級市場已有體現。從年初至4月25日,A股旅游企業全線上漲,平均漲幅為16%,漲幅中位數為16%,同期,上證指數幾乎平盤,滬深300則跌1.45%。桂林旅游(000978)、西域旅游(300859)、西藏旅游(600749)、張家界(000430)、云南旅游(002059)、西安旅游(000610)漲幅居前,它們有一個共同特點,就是主要位于中西部。

出境游難以成行,“去遠方”或是國內游客2021年出游的新潮流,而高客單價也給企業帶來更多毛利。攜程作為旅游一站式中高端旅游平臺,有望享受紅利。

旅游短期有“報復式”出游的五一黃金周,中期有疫情緩解帶來的行業復蘇,長期有穩健增長作為支撐,這成為群雄逐鹿旅游業最大的動力。

美團最近計劃通過配股和發債累計融資100億美元,其今年對酒店在內的生活業務產品宣傳推廣明顯增多。阿里巴巴去年抄底眾信旅游(002707),近期請出“直播女王”薇婭帶貨,推出66元機票“盲盒”,大打營銷戰。京東雖拋售途牛,但轉而支持凱撒系,計劃入股凱撒旅業,成為5%以上股東;且京東也與攜程戰略合作,置入攜程產品,顯示出不放棄旅游的決心。

騰訊沒有直接參戰,但是美團第一大股東,還是同城藝龍第二大股東,坐享所投資公司的成長。同樣可以“躺贏”的還有百度。

錦江酒店也積極擴張,2020年新開酒店1842家,凈增892家,相比2019年新開門店逆勢提升,2021年計劃新開1500家門店,開店節奏進一步加速。

民企、國企想要分食旅游大蛋糕之意,不言而喻。

國際頂級資本布局旅游業時間更早。先鋒領航集團(Vanguard Group)和貝萊德,早早成為Booking、Expedia、貓途鷹持股5%以上的大股東,且先鋒集團是Booking、Expedia第一大股東,持股比例為7.58%、9.63%。

T. ROWE PRICE ASSOCIATES從2011年3月開始,一直是Booking第一大股東,后讓位于先鋒集團,并于2020年底退出5%大股東行列,但其在2014年就開始投資攜程,一度是持股13%以上的最大股東,現在持股依然超過5%。可見“聰明的錢”投資周期更長,頭部OTA也沒讓它們失望,上市后遙遙領先的漲幅,也讓資本收益頗豐。

大手筆收購讓攜程從百億美元級市值升級成200億美元級,要成就500億美元級乃至千億美元市值,登陸港交所亦是重要戰略選擇,既能排除潛在的干擾,融資近百億港元,也讓公司商業布局有更多空間。

攜程從總交易規模第一,向總收入、凈利潤、市值等多種指標第一邁進,真正成為全球“OTA之王”,道阻且長。

*本文來源:微信公眾號“新財富”(ID:newfortune),作者:鮑有斌,原標題:《2.3億人出游,10萬億大市場,漲3300%的這家公司,如何真正稱霸?》。